当上班要打车时,坐标杭州的上班族刘媛下意识地打开建设银行和交通银行的手机App,分别领取了两张打车券。需要买火车票时,她又打开了中国银行手机App,领取了一张10元优惠券。经东融了解,越来越多此前对“羊毛”“优惠券”满不在乎的年轻人,开始在朋友圈晒出“羊毛”截图。支付立减金、话费满减充值、打车优惠券、视频网站月卡、满减加油卡、1分钱换购……你心动了吗? 银行App为什么给这么多“薅羊毛”机会? 近年来,各大银行陆续在建设金融生态圈,推动个人金融板块数字化转型,手机银行作为主要载体,通常在重要消费节点上推出惠民活动。为了参加活动,王佳佳下载了将近20个银行手机App和信用卡App,涵盖了六大行、股份制银行和一些城商行。“我发现六大行的活动力度比较大,工行、中行、交行每月都可以抽支付立减金;建行的惠省钱栏目,最低可以0.99元购买36元支付立减金。”刘媛说,她大致计算,每月银行的优惠活动让她能节省下上百元。

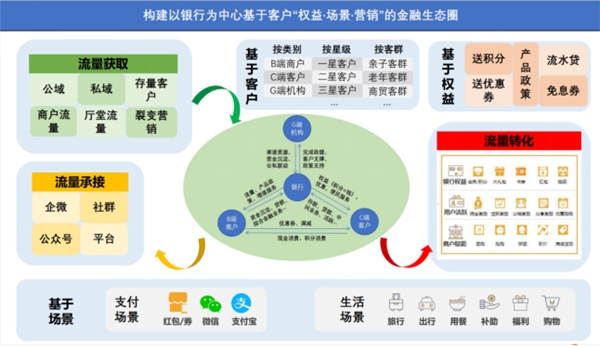

那么,什么是“金融生态圈”呢? 金融生态圈即银行、客户、第三方三个生态主体,通过信息流、商流、资金流、物流进行连接,构成一个完整的金融流通过程。这一系统的核心是客户,紧密围绕客户这一节点,通过整合集团资源、优质第三方产品及服务,满足客户金融和相关非金融需求。 手机银行与生活服务类App的组合是多家银行探索个人金融板块生态化建设和数字化转型的重要抓手。

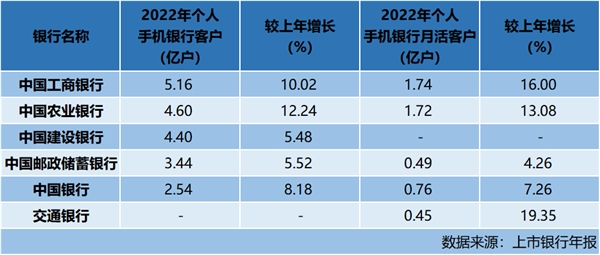

东融从银行2022年年报披露的数据看,除交通银行未披露相关数据,六大行中其余五家的个人手机银行客户数均达到亿级,并较上年末有所增长,其中工商银行和农业银行个人手机银行客户数分别较上年增长10.02%和12.24%,增速均超10%。工商银行、农业银行和交通银行2022年手机银行月活客户数,较上年增速均超10%。 银行圈在下一局很大的棋 如果你以为银行只是单纯的在给大家送福利、促进消费增长,那就太狭隘了——银行圈在下一局很大的棋。 各大银行的思路是通过金融生态圈的建设打造集“权益、场景、服务、营销”为一体的本地生活平台,打造银行主导的本地场景模式,银行服务及营销可脱离物理网点和其他延伸渠道,嵌入到用户的日常生活中,助力本地经济,赋能商户,共建共享共生,创建银行自己的场景金融生态服务平台。将低频金融服务变为高频“生活+金融”服务。

“流量为王”下的客户之争 无论最终银行想要达成什么样的目标,在前期,归根结底是“流量之争”。如何黏住更多的客户,是银行必须要重视的问题,但无非是以下三点: 一、发展巩固与商户自身的关系。特惠/特约商户合作本身就是银行与商户互相宣传,加深了解的过程,以资源置换、互惠互利为切入点,达成商户合作协议。随着双方合作的逐步深入,探寻商户其他金融需求并开发公司、信贷等业务,构建长期稳固的银商关系。

二、通过场景金融生态圈稳固个人客户逐步实现价值提升。特惠商户数量多,分布广,行业结构合理,消费者就容易接受,有利于真实流量消费客户的锁定及培养。同时结合客户生命周期的不同阶段,根据资产及客群将客户进行划分“纵向分层横向分群”,来匹配不同的权益和营销策略,实现真正意义上的精准营销。 三、实现银行、商户与客户三赢局面。银行提升服务水平,改善客户结构,促进业务发展;商户能够增加客户资源,提高销售量;客户享受更加便利、优惠的消费服务。 作为消费者,在银行的强势攻略下,要注意合理消费。东融提醒大家,不要因为薅羊毛而盲目消费,避免不必要的开支。 |

上一篇:信阳市优质工业房产项目招商

下一篇:平安银行靠谱吗?听听新市民怎么说

- 平安银行靠谱吗?听听新市民怎么说(2023-08-08)

- 平安银行怎么样?弘扬金融服务利民本色(2023-08-07)

- 平安银行信用卡额度揭秘,哪个银行信用卡额度高?(2023-07-27)

- 上海钱智金融信息服务有限公司解读:央行2023年上半年金融统计数据新(2023-07-24)

- 中植系旗下大唐财富与国际媒体《亚洲私人银行家》展开交流座谈(2023-07-20)

- 青岛银行:手政银担多方合作贷动乡村振兴(2023-07-20)